住宅ローンの繰り上げ返済を解説。トクする人・損する人

今回は「住宅ローンの繰り上げ返済」について解説していきます。

返済期間より早めに返すことって、いいの?悪いの?

こういったこと、気になりますよね。

これ実は状況によって良いケースと、悪いケースがあります。

どういうことか解説していきます。

目次

- スポンサーリンク

住宅ローン繰上げ返済とは

- 住宅ローン繰上げ返済

- 住宅ローンの返済期間を繰上げて、早めに返済をしていくことです。早めにすることによって、利息を軽減できる場合があります。

収入に余裕ができたので、予定を早めて返済するようなケースです

「月の支払いを減らす」か「返済期間を短くする」か

繰り上げ返済には種類が2つあります。

月の支払い額を減らす(返済額軽減)

繰上げ返済をすることで、月々の支払い額が減り、家計が楽になります。

返済期間を短くする(返済期間短縮)

繰上げ返済をすることで、返済完了までの期間が短くなり、早く返し終わります。

どちらにせよもともとの予定より利息は軽減されます。

元金(借りた額)が予定よりも早く減りますからね。

選び方の基準は、こんな感じです

- 期間短縮の方が利息額が減らせる傾向

- 返済軽減の方が家計(生活資金)が安定する傾向

自分にあったほうを選びましょう。

ただし気をつけないといけない点も…。

繰り上げれば良いってものでもない

多くの人がこう思いがち。

どんどん繰り上げ返済すればいいんだ!

残念、違います。

必ずしも繰り上げ返済すれば良いってわけではありません。

家計の資金状況やローンの状況によっては、こんなパターンがありえます。

- かえって利息が増えてしまい損

変動金利で金利の急上昇が起こるとかえって総利息が増えてしまうケースも。 - 現金が減り、他の資金に影響

住宅ローンが減っても現金が足りないと別の借金をするハメに。 - 住宅減税の方がおトクだった

住宅ローン控除による節税額を踏まえると損なケースも。

せっかく早めに返したのに本末転倒だ・・・

こういう人は事前に要確認

こんな人は必ず、シミュレーションや事前確認を行いましょう。

- ライフプランがない or プラン上問題あり

例えば、子どもの教育費が予想外に足りないケースなどありえます。 - 住宅ローン控除期間中

住宅ローン控除による節税額と繰り上げ返済による利息の軽減額を比べましょう。 - 変動金利で契約している

金利が急上昇していないかチェック。金利変動を抑える施策が働いていると利息が増えるリスクも。 - 他にローンを組む可能性がある or すでに組んでいる

多くのローンは住宅より高金利。他のローンをなくす方が大事。

繰り上げ返済向きの人

反対にこういう人は繰り上げ返済の恩恵を受けられます。

繰り上げ返済OKな人

- 現在、現金が十分にある

- ライフプランを確認したがお金が足りなくならない

- 固定金利で金利がしばらく一定

- 住宅ローン控除期間10年が終わっている or 計算したら繰り上げの方がお得

- 他にローンを組んでいない

住宅ローンは借金のなかでトップクラスに金利が低く優しいものです

他の資金が尽きて別のローンを組むくらいなら、住宅ローンが多い方がおトクなわけです。

家計の資金計画はしっかり考えましょう。

シミュレーションすれば判断できる

とにもかくにも、まずは計算してシミュレーションをしてみてください。

あとは注意の条件を当てはめれば判断できますからね。

シミュレーターを使って計算

繰り上げ返済の試算を手作業でやるのは、とてもじゃないけど面倒でできません

でも大丈夫です。

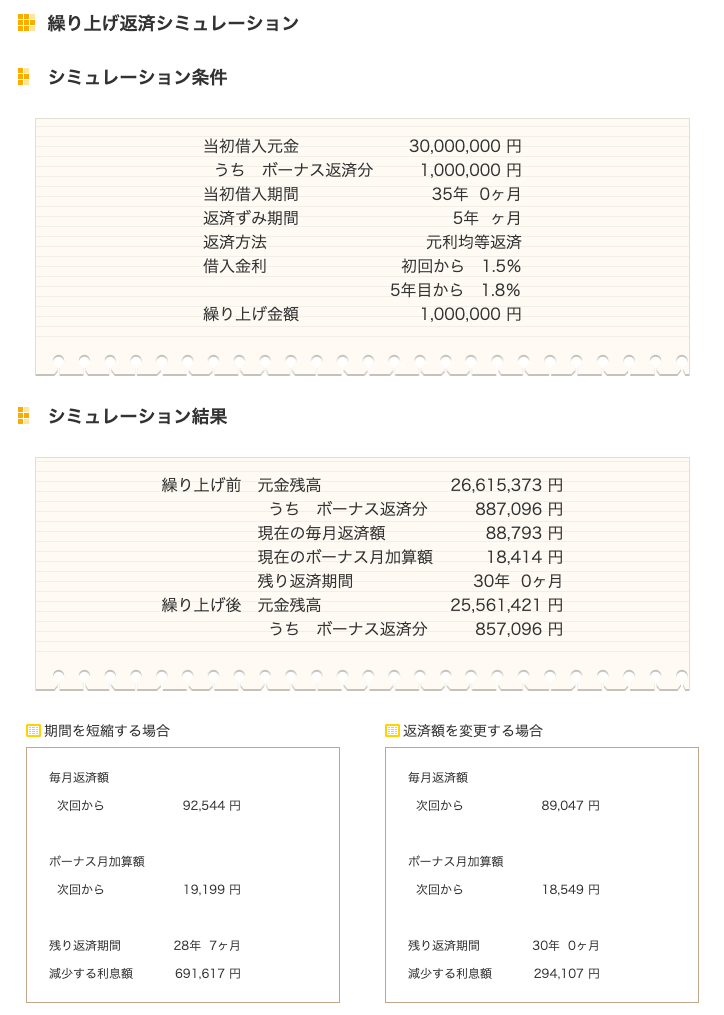

画像:繰り上げ返済シミュレーション|知るぽるとのシミュレーション結果画面の画面スクリーンショット

今はこんな感じで、ネット上に無料で使える繰り上げ返済のシミュレーターが色々とあります。便利な時代ですね。

これを活用して大まかにローン繰り上げ返済を計算してみましょう。

- ローン額3000万円

- 35年ローン

- 5年目に100万円返済

その他:元利均等返済。金利は固定1.5%で10年目以降1.8%に。ボーナスで500万円分を返済。

こんな感じの条件で計算してみると・・・

- 現状:76,546 円(ボーナス月 92,073円)

- 期間を短縮する場合:76,546 円(ボーナス月 92,073円)

- 返済額を変更する場合:73,640円(ボーナス月 88,751円)

[軽減される利息総額]

- 現状のまま:0円(残り期間 30年)

- 期間を短縮する場合:667,779円(残り期間 28年7ヶ月)

- 返済額を変更する場合:279,316円(残り期間 30年)

と算出されます。

現状と比べてみて、本当に安く済むか確認してみましょう。

ポイント|手数料はネットだと無料が多い

繰り上げ返済には手数料がかかるところもありますので、それも計算に入れましょう。しかし最近はネットで手続きすれば繰り上げ返済手数料が無料のところも多いです。これはとてもラクチン!できるときにポチポチやっていけばいいのですからね。手続きの反映もネットだと早いし、良い時代です。

合わせてライフプランを作成し、家計の現金の流れを確認しましょう。

ライフプランはローンを組む前に一度は作成しましょう。

シミュレーションもOKで、ライフプランでも問題なければ、繰り上げ返済はバッチリです!

結果的に、

利息総額がけっこう変わってくるなぁ!

生活資金には問題ないから、よしっ、期間を短縮しよう!

だとか、

預金に限りがあるし、今は支払いが減ると気が楽だなぁ…。

よしっ、返済額を変更しよう!

だとか、

66万7000円かぁ、それなら今の100万円を別の資金に回して使いたいな。

よし、やめよう!

などと判断ができます。

10年以上前に組んだ人は、「住宅ローン乗り換え」も必ず検討してください

ローンの金利はここ10年ちょっとで前例のないほど、ものすごい低金利になっています。

ですので「私、かなり昔に住宅ローンを組んだなぁ」という人はローン乗り換えが有効に働くケースが多いです。

- 自分の住宅ローン残高がもうわからない

- 10年以上前にフラット35で契約した

- ローンの残り期間が10年以上ある

- 現在のローン金利が3%以上

- 月々のローン支払いの家計負担を1円でも減らしたい

上のような条件に当てはまる人、特にマーカー線のところが当てはまる人は、乗り換えによってローン支払いが下がる可能性が高いです。

一度、モゲチェック![]() で、Web診断をしてみてください(無料)。

で、Web診断をしてみてください(無料)。

自分で乗り換えを手配すると大変でやる気も起きませんが、代理店にやってもらえば楽だし、安心・確実です。

手数料などふまえても、十分、安くなるケースがあります